来源:晨明的策略深度思考

报告摘要

从上周末市场要破位的恐慌,到本周连续大涨后指数要突破的预期,市场在一周时间内经历了翻天覆地的变化,增量资金的入场使得两市成交额也放大到了1.5万亿左右。

这也再一次证明,市场不缺钱,缺的只是一个让钱进来的理由。国内广谱利率下行背景下的存款搬家和美国例外论证伪、美元贬值、联储降息预期下的资金外溢,都已经成为A股市场的蓄水池。

如果乐观的角度看问题,对于A股市场来说,可谓资金面万事俱备、只欠东风。那么,展望下半年,场外资金入市需要怎样的Trigger?

风险提示:地缘政治冲突超预期;全球流动性宽松的节奏低于预期;国内稳增长政策力度不及预期使得经济复苏乏力等。

报告正文

一、本周话题:如何理解流动性和股市的关系

(一)市场不缺钱

大多数情况下,A股的场外资金都非常充裕。市场从来不缺钱,缺的是一个让钱进来的理由。

今年上半年的情况更是如此。

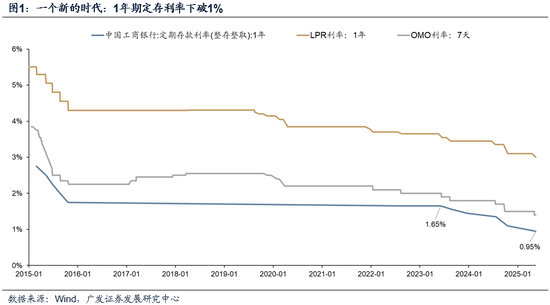

一方面,国内广谱利率进一步下行,大行一年期定存利率下破1%,各类理财和固收类产品收益率持续回落,于是存款搬家(居民存款入市)的预期受到广泛关注。

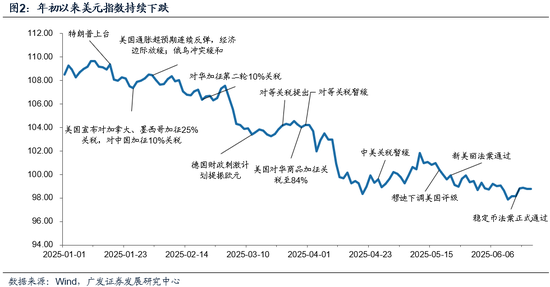

另一方面,年初至今美元指数跌幅超过10%,美债信用压力加大,“美国例外论”证伪的预期让投资人开始讨论全球资金从美元资产回流非美资产,尤其是大中华区的可能性。

但遗憾的是,这两方面的变化,最终都没有给上半年的A股市场带来明显的增量资金。

其中,国内资金来看:

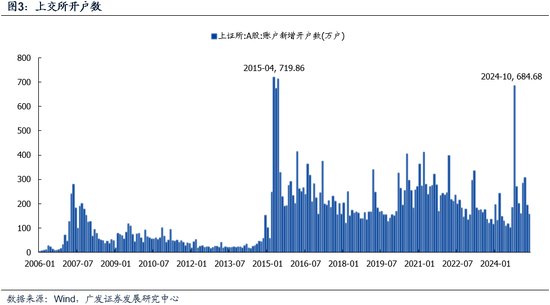

(1)从上交所开户数情况来看,与历史经验规律类似,新增开户与指数走势或市场赚钱效应基本保持一致,没有出现超额增加的情况。

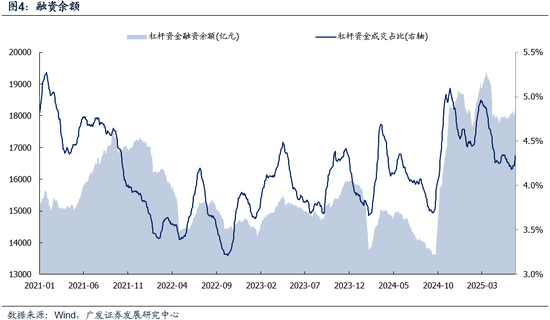

(2)年初至今,融资余额处于净减少的状态,并且在4月以来的指数反弹中,融资余额基本没有提升,最终上半年杠杆资金成交占比也持续回落。

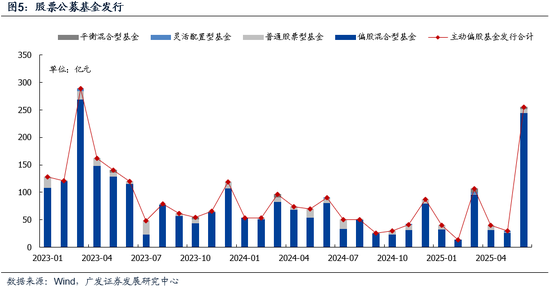

(3)除去6月有浮动管理费率基金密集发行以外,今年主动股票型公募基金发行情况仍然比较一般。

海外资金来看:

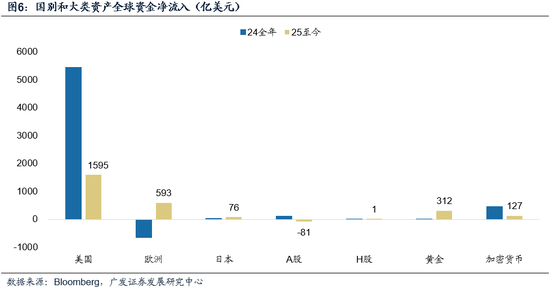

的确,年初至今,在美元贬值和美国例外论一定程度证伪的情况下,流入美股的资金较去年显著下降。

但是,下图中我们看到,这些没有进入美国市场的资金,首先大幅流入的是欧洲市场(欧洲在连续降息的背景下,制造业PMI开始出现底部企稳的迹象,同时还叠加了财政扩展的预期),其次还流入了黄金和日本市场,但是没有进入大中华区的市场。

(二)场外资金入市需要怎样的Trigger?

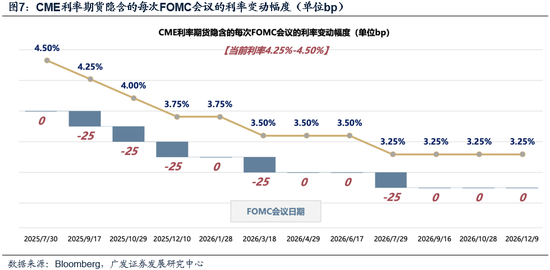

展望下半年,一方面,国内广谱利率大概率继续维持低位,存款搬家仍然蓄势待发;另一方面,美联储降息预期、美元长期走弱预期,意味着全球资金流动更有利于非美资产。

因此,如果乐观的角度看问题,对于A股市场来说,可谓资金面万事俱备、只欠东风。那么,场外资金入市需要怎样的Trigger?最重要的可能无非以下三点:

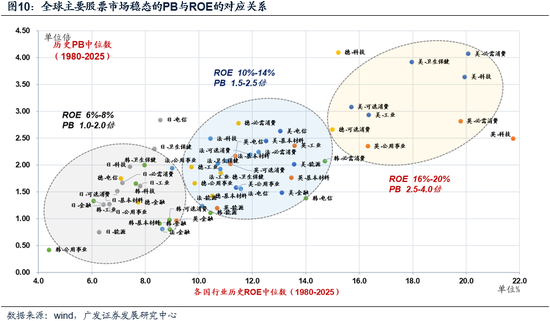

(1)估值足够便宜,尤其是全球横向比较而言,具备很强的吸引力。

以全A非金融石油石化指数为例,当前PB在2.2X左右,处于27%的分位数,与历史估值比较确实不贵。

但是,估值贵不贵,更重要的还是要考虑和基本面的对应关系,也就是与当前ROE水平的比较(Q1 TTM ROE在6.5%左右)。

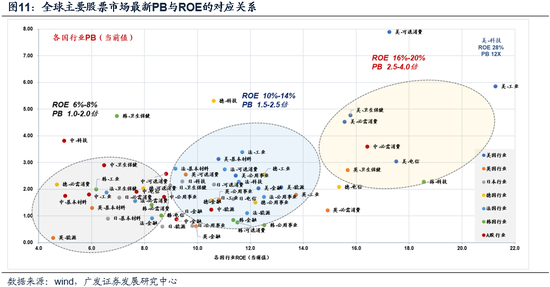

尤其对于外资而言,需要比较的是全球主要资本市场PB与ROE的对应位置,从而来衡量A股当前是否有明显的低估。

从海外的经验来看,稳态的ROE与PB中枢有着长期稳定的对应关系:

首先,ROE位于16%-20%,对应PB在2.5倍-4.0倍。这一圈层主要是美国的各类行业,它们具备了技术壁垒、品牌溢价、全球化、回购分红等有利条件。

其次,ROE位于10%-14%,对应PB在1.5倍-2.5倍。这一圈层主要是欧洲的各类行业,它们更追求慢工出细活、没有那么内卷、同时拥有一些全球领先的服务业和奢侈品品牌。

最后,ROE位于6%-8%,对应PB在1.0倍-2.0倍。这一圈层主要是东亚的各类行业,内卷、制造业是这一区域的主要标签。

回到最新情况,全A非金融石油石化指数Q1的ROE处于6-8%这一圈层,对应2.2X的PB放在这个圈层中与全球稳态中枢比并不便宜。如下图,如果再与全球主要国家最新PB-ROE的位置横向比较,除了一些红利行业以外,其它也并没有显著低估。这也部分解释了上半年全球资金减少美元资产流入后,为什么没有大量进入中国市场。

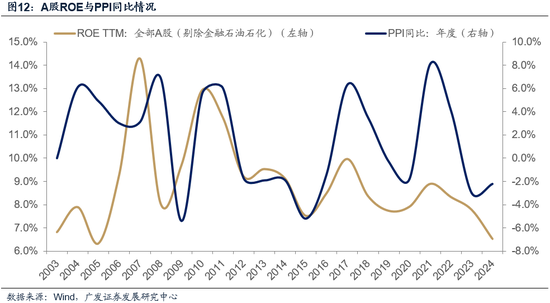

(2)当期基本面有很强的上行预期,比如ROE在下半年趋势回升。

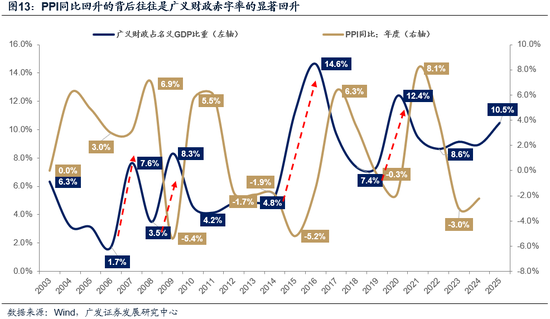

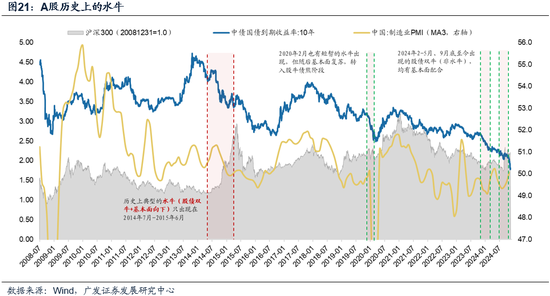

对于A股整体而言,ROE 周期波动的核心还是在于PPI,背后是经济周期类资产起到了主导作用(不管是ROE和指数运行)。过去20年,中国PPI的4轮上行周期分别由4轮财政扩张所拉动,并且广义财政占名义GDP的扩张比例需要达到5个百分点以上,分别对应07、09、15-16、20年。

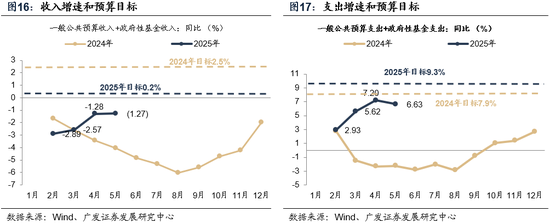

回到当下,两会后,我们测算2025年广义财政较过去3年有明显变化,大约占GDP的比例较去年提升了1.5个百分点左右(如果考虑AI方面的资本开支那么总量会更多一些),虽然这样的力度难以推升一轮PPI和ROE的上行周期,但是对PPI和ROE可能形成一定的托底效果。

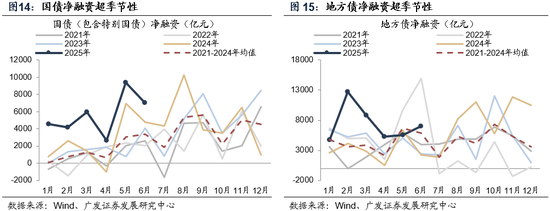

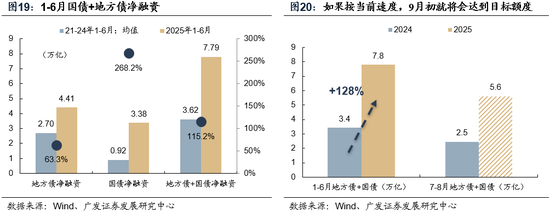

上半年而言,债券发行和净融资增速都有明显加速,但其中的大部分可能仍然以防风险为主,比如化债和维持正常运营,拉动实体经济的乘数效应较低,中长期贷款的增速也较为低迷。

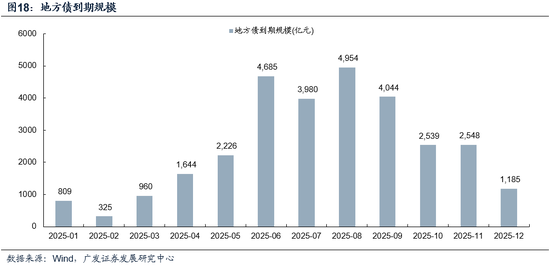

考虑到三季度地方债到期高峰,如果地方债和国债维持1-5月的净融资强度,在8月可能会达到额度上限,新一轮政策窗口期的必要性将大幅提升。但是考虑跨周期调节的政策主导思路,PPI和ROE在下半年显著回升的概率可能不大,更多是以托底为主。

(3)远期基本面有很强的上行预期,比如一些不可证伪的宏观叙事推动未来ROE上行。

在当下基本面一般、ROE下行的情况下,如果能有一些短期不可证伪的宏大叙事,让投资人相信远期的基本面和ROE有很强的回升预期,也能吸引场外资金入市,推动指数级别的牛市。

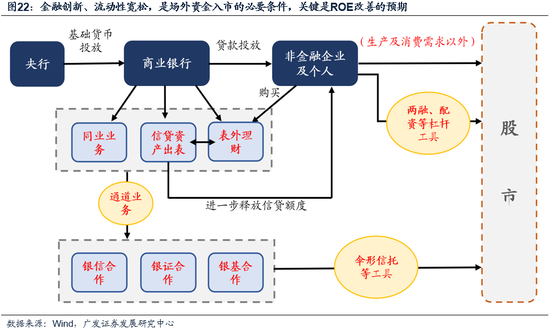

2014年下半年到2015年上半年就是很好的例子。金融创新、伞形信托、场外杠杆,是当时具有标签意义的关键词,但是这些场外资金能够源源不断流入A股市场,并非因为当期基本面(14-15年A股ROE持续回落),而是一些新的故事,给远期ROE的回升带来了希望:

①首批国企改革试点名单在14年下半年发布,国企改革可能带来的效率提升,让投资人相信未来国企央企的ROE可以明显改善。

②一带一路的推进当时被称作中国版的马歇尔计划,能够使得在11-14年产能过剩的传统行业向外输出产能,修复未来的ROE。

③大众创新万众创业,推进中国经济结构转型,提升中国资产未来的ROE。

(三)写在最后:

从上周末市场要破位的恐慌,到本周连续大涨后指数要突破的预期,市场在一周时间内经历了翻天覆地的变化,增量资金的入场使得两市成交额也放大到了1.5万亿左右。

这也再一次证明,市场不缺钱。国内广谱利率下行背景下的存款搬家和美国例外论证伪、美元贬值、联储降息预期下的资金外溢,都已经成为A股市场的蓄水池。

如果乐观的角度看问题,对于A股市场来说,可谓资金面万事俱备、只欠东风。那么,场外资金入市需要怎样的Trigger?最重要的可能无非有三点:

(1)估值足够便宜,尤其是全球横向比较而言,具备很强的吸引力。

(2)当期基本面有很强的上行预期,比如ROE在下半年趋势回升。

(3)远期基本面有很强的上行预期,比如一些不可证伪的宏观叙事推动未来ROE上行。

第一点需要时间消化更多估值、第二点需要财政进一步加力,似乎短期实现概率不高。但是第三点可能是值得在下半年重点留意的,比如四中全会、十五五规划,都可能对远期基本面预期形成重要Trigger。

在此之前,至少市场破位下跌的预期被锁住,有利于:一方面,一些当下基本面不错的细分领域更有持续性,比如海外算力(光模块、PCB)、游戏、军工、对欧出口(摩托车、风电等);另一方面,一些代表未来趋势的方向可能保持更高的风偏,比如固态电池、国产算力、创新药、、稳定币等。

二、本周重要变化

本章如无特别说明,数据来源均为Wind数据。

(一)中观行业

1.下游需求

房地产:截止6月28日,30个大中城市房地产成交面积累计同比下降3.56%,30个大中城市房地产成交面积月环比上升13.03%,月同比下降8.46%,周环比上升24.80%。国家统计局数据,1-5月房地产新开工面积2.32亿平方米,累计同比下降22.80%,相比1-4月增速上升1.00%;5月单月新开工面积0.53亿平方米,同比下降18.72%;1-5月全国房地产开发投资36233.84亿元,同比名义下降10.70%,相比1-4月增速下降0.40%,5月单月新增投资同比名义下降12.37%;1-5月全国商品房销售面积3.5315亿平方米,累计同比下降2.90%,相比1-4月增速下降0.10%,5月单月新增销售面积同比下降4.56%。

汽车:乘用车:6月1-22日,全国乘用车市场零售126.9万辆,同比去年6月同期增长24%,较上月同期增长8%,今年以来累计零售1,008.6万辆,同比增长11%;6月1-22日,全国乘用车厂商批发123.8万辆,同比去年6月同期增长14%,较上月同期增长9%,今年以来累计批发1,202.8万辆,同比增长12%。新能源:6月1-22日,全国乘用车新能源市场零售69.1万辆,同比去年6月同期增长38%,较上月同期增长11%,全市场零售渗透率54.5%,今年以来累计零售504.9万辆,同比增长35%;6月1-22日,全国乘用车厂商新能源批发66.6万辆,同比去年6月同期增长22%,较上月同期增长6%,全国新能源批发渗透率53.8%,今年以来累计批发587.2万辆,同比增长38%。

2.中游制造

钢铁:螺纹钢现货价格本周较上周跌0.46%至3061.00元/吨,不锈钢现货价格本周较上周涨1.46%至13161.00元/吨。截至6月27日,螺纹钢期货收盘价为2995元/吨,比上周上升0.10%。钢铁网数据显示,6月上旬,重点统计钢铁企业日均产量203.70万吨,较5月下旬下降6.43%。5月粗钢累计产量43163.10万吨,同比下降1.70%。

化工:截至6月20日,苯乙烯价格较6月10日涨85.71%至7872.10元/吨,甲醇价格较6月10日跌126.70%至2267.60元/吨,聚氯乙烯价格较6月10日跌58.15%至4804.50元/吨,顺丁橡胶价格较6月10日跌558.52%至11511.90元/吨。

3.上游资源

国际大宗:WTI本周跌11.27%至65.52美元,Brent跌12.46%至66.34美元,LME金属价格指数涨1.00%至,大宗商品CRB指数本周跌4.09%至299.74,BDI指数上周跌9.95%至1521.00。

炭铁矿石:本周铁矿石库存上升,煤炭价格下跌。秦皇岛山西优混平仓5500价格截至2025年6月23日跌0.00%至609.00元/吨;港口铁矿石库存本周上升0.26%至13932.00万吨;原煤5月产量上升3.59%至40328.40万吨。

(二)股市特征

股市涨跌幅:上证综指本周上涨1.91,行业涨幅前三为计算机(申万)(7.70%)、国防军工(申万)(6.90%)、非银金融(申万)(6.66%);跌幅前三为石油石化(申万)(-2.07%)、食品饮料(申万)(-0.88%)、交通运输(申万)(-0.24%)。

动态估值:A股总体PE(TTM)从上周16.76倍上升到本周17.21倍,PB(LF)从上周1.55倍上升到本周1.59倍;A股整体剔除金融PE(TTM)从上周23.82上升到本周24.41倍,PB(LF)从上周2.06倍上升到本周2.12倍。创业板PE(TTM)从上周40.71倍上升到本周43.04倍,PB(LF)从上周3.29上升到本周3.48倍;科创板PE(TTM)从上周的76.24倍上升到本周79.26倍,PB(LF)从上周3.84倍上升到本周3.99倍。沪深300 PE(TTM)从上周12.37倍上升到本周12.56倍,PB(LF)从上周1.31倍上升到本周1.33倍。行业角度来看,本周PE(TTM)分位数扩张幅度最大的行业为电力设备、机械设备、建筑装饰。PE(TTM)分位数收敛幅度最大的行业为石油石化、交通运输、食品饮料。此外,从PE角度来看,申万一级行业中,石油石化、有色金属、基础化工、电力设备、建筑装饰、公共事业、交通运输、环保、美容护理、社会服务、家用电器、轻工制造、农林牧渔、食品饮料、通信、非银金融估值低于历史中位数。房地产、计算机估值高于历史90分位数。从PB角度来看,申万一级行业中,煤炭、石油化工、有色金属、基础化工、钢铁、建筑材料、电力设备、机械设备、建筑装饰、公共事业、交通运输、房地产、环保、美容护理、社会服务、家用电器、轻工制造、纺织服饰、商贸零售、农林牧渔、食品饮料、医药生物、计算机、传媒、通信、银行、非银金融估值低于历史中位数。本周没有行业估值高于历史90分位数。本周股权风险溢价从上周2.56%下降至本周2.49%,股市收益率从上周4.20%下降至本周4.10%。

融资融券余额:截至6月26日周四,融资融券余额18384.78亿元,较上周上升1.43%。

AH溢价指数:本周A/H股溢价指数下降到128.60,上周A/H股溢价指数为130.57。

(三)流动性

6月21日至6月28日期间,央行共有5笔逆回购到期,总额为26414亿元;5笔逆回购,总额为33878亿元。公开市场操作净回笼(含国库现金)共计12672亿元。

截至2025年6月27日,本周上升32.85BP至1.9201%,SHIBOR隔夜利率上升0.20BP至1.3710%;期限利差本周上升5.13BP至0.2157%;信用利差下降3.04BP至0.4846%。

(四)海外

美国:6月25日公布5月新屋销售为623.00千套,前值722.00千套;6月20日原油和石油产品库存量为1230719千桶,前值1234891千桶;6月26日公布第一季度实际GDP环比折年率-0.50%,前值2.40%。

欧元区:6月27日公布6月欧元区服务业信心指数为2.90,前值1.80;6月欧元区工业信心指数为-12.00,前值-10.40;6月欧元区经济景气指数为94.00,前值94.80。

英国:6月24日ICE布伦特原油管理基金多头持仓307446张,前值352280张;6月24日ICE布伦特原油管理基金空头持仓114848张,前值79105张。

日本:6月26日公布6月21日当周买进外国股票882亿日元,前值847亿日元;6月27日公布5月失业率为2.60%,前置2.70%。

海外股市:标普500上周涨3.44%收于6173.07点;伦敦富时涨0.28%收于8798.91点;德国DAX涨2.92%收于24033.22点;日经225涨4.55%收于40150.79点;恒生涨3.20%收于24284.15点。

(五)宏观

工业企业利润:中国4月工业企业利润总额累计同比-1.10%,前值1.40%;当月同比-9.10%,前值3.00%。

财政收支:中国5月公共财政收入当月同比为0.13%,前值1.89%;公共财政支出当月同比为2.63%,前值5.80%。

三、下周公布数据一览

下周看点:中国:6月官方制造业PMI;美国:6月ISM制造业PMI、 6月27日原油库存量(千桶)、6月ADP就业人数:季调(人)、6月失业率:季调(%);5月欧元区:M3:同比(%)、失业率:季调(%);6月欧元区:CPI:同比(%)(初值);第一季度欧元区:房价指数:同比(%)。

6月30日周一:中国:6月官方制造业PMI;5月欧元区:M3:同比(%)

7月1日周二:美国:6月ISM制造业PMI;6月欧元区:CPI:同比(%)(初值)

7月2日周三:美国:6月27日原油库存量(千桶)、6月ADP就业人数:季调(人);5月欧元区:失业率:季调(%)

7月3日周四:美国:6月失业率:季调(%)

7月4日周五:第一季度欧元区:房价指数:同比(%)

四、风险提示

地缘政治冲突超预期,使得原油等大宗商品价格超预期上行,进一步造成全球通胀再度出现大幅上行压力;

海外通胀反复及美国经济韧性使得全球流动性宽松的节奏低于预期,特别是美联储降息节奏、美债利率下行幅度低于预期;

国内稳增长政策力度不及预期,使得经济复苏乏力,上市公司盈利水平较长时间处于底部徘徊状态,进一步带来市场风险偏好下挫等。

吉祥起名网 吉祥起名网 少儿武术 苏州武术 苏州少儿武术 少儿武术 苏州武术 苏州少儿武术 苏州少儿武术 少儿武术 苏州武术 苏州少儿武术 少儿武术 苏州武术 苏州少儿武术 少儿武术 苏州武术 苏州少儿武术 苏州少儿武术 少儿武术 苏州武术 苏州少儿武术 少儿武术 苏州武术 苏州少儿武术 少儿武术 苏州武术 苏州少儿武术 苏州少儿武术 少儿武术 苏州武术 苏州少儿武术 少儿武术 苏州武术 苏州少儿武术 少儿武术 苏州武术 苏州少儿武术 苏州少儿武术 少儿武术 苏州武术 苏州少儿武术 少儿武术 苏州武术 苏州少儿武术 少儿武术 苏州武术 苏州少儿武术 苏州少儿武术 少儿武术 苏州武术 苏州少儿武术 少儿武术 苏州武术 苏州少儿武术 少儿武术 苏州武术 苏州少儿武术 苏州少儿武术 少儿武术 苏州武术 苏州少儿武术 少儿武术 苏州武术 苏州少儿武术 少儿武术 苏州武术 苏州少儿武术 苏州少儿武术 少儿武术 苏州武术 苏州少儿武术 少儿武术 苏州武术 苏州少儿武术 少儿武术 苏州武术 苏州少儿武术 苏州少儿武术 少儿武术 苏州武术 苏州少儿武术 少儿武术 苏州武术 苏州少儿武术 少儿武术 苏州武术 苏州少儿武术 苏州少儿武术 少儿武术 苏州武术 苏州少儿武术 少儿武术 苏州武术 苏州少儿武术 少儿武术 苏州武术 苏州少儿武术 苏州少儿武术 少儿武术 苏州武术 苏州少儿武术 少儿武术 苏州武术 苏州少儿武术

还没有评论,来说两句吧...