铜:

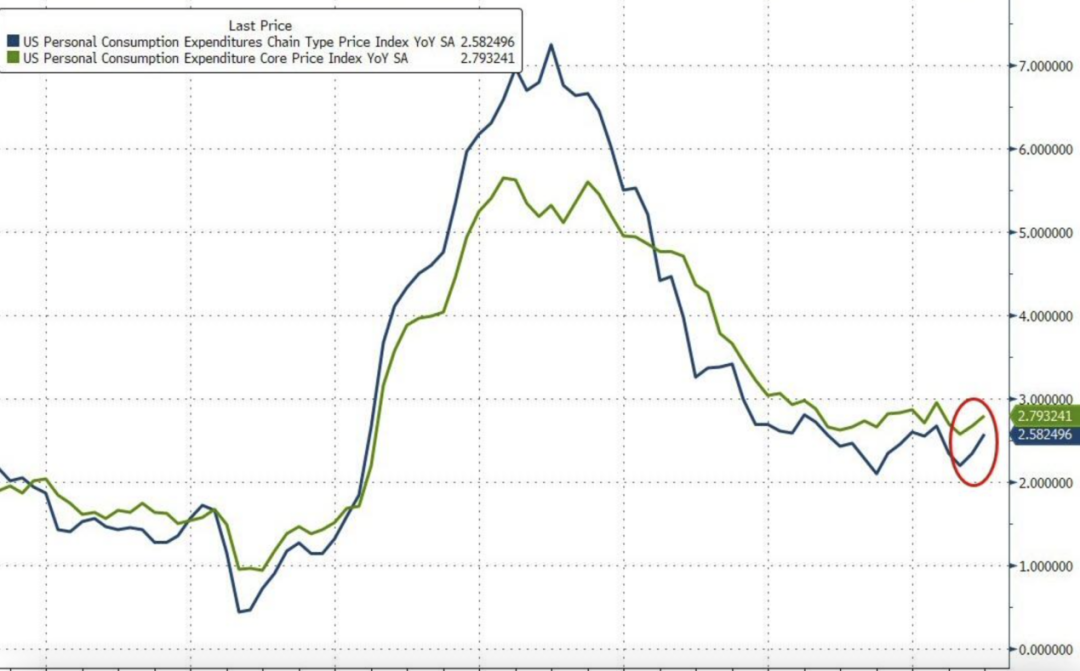

隔夜LME铜震荡偏弱,下跌0.74%至9730美元/吨;SHFE铜下跌0.47%至78700元/吨;国内现货进口仍处于亏损状态。宏观方面,美国Q2实际GDP年化季环比初值3%,好于预期值2.6%,但PCE物价指数2.5%,高于预期的2.3%,大幅低于前值3.5%。美国7月ADP就业人数增加10.4万人,好于预期7.6万人和前值-3.3万人。就业韧性和通胀走高使得美联储在货币政策上更加谨慎。昨晚美联储议息会议继续按兵不动,鲍威尔在发布会上未就9月降息给出明确指引,强调通胀风险和就业稳固,打压年内降息预期,美元和美债收益率急升。国内方面,国内重要会议指出宏观政策要持续发力、适时加力,要有效释放内需潜力,持续防范化解重点领域风险。库存方面来看,LME库存增加9225吨至136850吨;Comex库存增加2283吨至232194吨;SHFE铜仓单增加1890吨至19973吨;BC铜仓单维持3313吨。需求方面,淡季影响延续消费疲软。近期宏观因子影响偏弱势,美联储压制降息预期、国内反内卷走向稳定、特朗普不加征精铜关税,美元回升,美铜回落,带动铜价走弱,虽然对LME和带动性偏弱,但从近期三地库存累库角度来看,基本面的支撑也颇为弱势,因此暂时以偏弱看待,关注是否有新的因素发酵。

镍&:

隔夜LME镍跌1.57%报15085美元/吨,跌0.9%报120920元/吨。库存方面,昨日LME库存增加3180吨至208092吨,国内 SHFE 仓单减少121吨至21759吨。升贴水来看,LME0-3月升贴水维持负数;进口镍升贴水减少100元/吨至300元/吨。周内,镍矿内贸价格小幅下跌,印尼镍矿升水平稳,菲律宾小幅下跌;镍铁成交价格重心上移至920元/镍点;周内电池级硫酸镍上涨,MHP系数平稳,高冰镍系数平稳。不锈钢方面,原料价格表现分化,生产放缓叠加价格走强带动库存环比小幅下降。一级镍方面,周度国内库存小幅下降。综合来看,短期镍价和不锈钢价格受到市场情绪影响走弱,基本面整体变化不大,下方镍铁和中间品价格支撑,上方需求压制,仍呈现震荡运行。

&电解铝&铝合金:

氧化铝震荡走高,隔夜AO2509收于3383元/吨,涨幅3.39%,持仓增仓6794手至16.5万手。震荡偏弱,隔夜AL2509收于20620元/吨,跌幅0.02%。持仓减仓1664手至27.1万手。铝合金震荡偏强,隔夜主力AD2511收于20050元/吨,涨幅0.05%,持仓增仓14至8878手;现货方面,SMM氧化铝价格回升至3248元/吨。铝锭现货延续平水至贴水10元/吨。佛山A00报价回落至20660元/吨,对无锡A00报平水,铝棒加工费多地持稳,无锡下调20元/吨;铝杆1A60系加工费持稳,6/8系加工费持稳,低碳铝杆下调50元/吨。几内亚雨季下铝矿出港开始下滑,国内短期矿储相对充足但成本支撑明显,叠加反内卷政策加温,氧化铝期现套利窗口开启,低仓单下仍存一定挤仓风险。关注几内亚大选,若铝矿出口政策收紧或加强矿端扰动逻辑。电解铝供需边际转向,引导铝锭累库整体流畅。现货升水逐渐走平后铝价开始窄幅震荡,等待新的指引。关注美联储议息会议,若降息超预期将形成新的拉涨点。铝合金当前缺乏独立驱动,仍需AD-AL价差回调做多空间。

&多晶硅:

30日多晶硅再触及涨停板,主力2509收于54705元/吨,日内涨幅8.87%,持仓增仓22849手至16.4万手;多晶硅N型复投硅料价格涨至46500元/吨,最低交割品硅料价格涨至46500元/吨,现货贴水扩至8085元/吨。工业硅震荡走强,主力2509收于9285元/吨,日内涨幅2.2%,持仓减仓33993手至24.3万手。百川工业硅现货参考价9630元/吨,较上一交易日下跌100元/吨。最低交割品#421价格回落至9450元/吨,现货升水收至125元/吨。市场不断传出关于产能并购消息,光伏协会针对部分新闻给予澄清。工信部再度发声巩固反内卷综合治理成效,强调光伏等重点行业治理以标准提升倒逼落后产能退出。多晶硅再度受消息面提振,工业硅受多晶硅带涨。目前政策对于盘面仍有支撑,但前置投机需求兑现后,情绪有所降温,后续再冲前高动力不足。交易所调整保证金和手续费以后,需避免重仓追涨杀跌。适当关注月间反套空间和PS/SI比价套利,关注西南复产动态和政策推进情况。

:

昨日碳酸锂期货2509合约涨0.43%至70600元/吨。现货价格方面,电池级碳酸锂平均价跌200元/吨至72950元/吨,工业级碳酸锂平均价跌150元/吨至70850元/吨,电池级氢氧化锂(粗颗粒)上涨50元/吨至65470元/吨。仓单方面,昨日仓单库存增加855吨至13131吨。供应端,7月产量预计环比增加3.9%至81150吨,周度产量环比减少485吨至18630吨;进口方面,2025年6月中国碳酸锂进口数量为1.77万吨,环比减少16.3%。需求端,7月排产环比小幅增加,两大主材消耗碳酸锂环比增加3%至8.08万吨左右。库存端,周度库存环比增加550吨至143170吨,其中下游环比增加1544吨至42815吨,中间环节环比增加1660吨至44970吨,上游环比减少2654吨至55385吨。短期基本面的核心矛盾在于对供应扰动的担忧,而目前仍未有明确公告,且受整体市场影响,市场波动率较大,可关注后市做空波动率机会,注意仓位管理。