炒股就看,权威,专业,及时,全面,助您挖掘潜力主题机会!

6月23日,在港股上市首日,盘中大跌7%破发,截至收盘,跌幅收窄至0.13%。三花智控A股股价同日也收跌1.8%。

三花智能全球发售4.14亿股,发行价为22.53港元,募资总额为93.36亿港元,扣除发行费用1.59亿港元,所得募资净额为91.77亿港元。

作为全球领先的制冷控制元器件和汽车热管理系统控制元器件制造商,三花智控此次港股上市备受期待,然而首日破发的表现却令人意外。

市场人士指出,三花智控港股上市首日破发是多种因素共同作用的结果。市场环境不佳、行业竞争加剧以及公司自身业绩和业务结构等方面的问题,都对其股价表现产生了负面影响。对于投资者而言,需要更加深入地分析公司的基本面和未来发展前景,谨慎做出投资决策。对于三花智控而言,如何在复杂的市场环境中突破困境,提升自身竞争力,实现业绩的持续增长,将是其未来面临的重要挑战。

部分投资者疑惑,为什么三花智控港股认购倍数748倍,上市后却破发,市场人士指出,认购倍数高只是说明香港市场当前资金充裕,投机情绪比较重,不一定代表了真实价值。在港股市场热情高涨之际,建议投资者谨慎投资港股。

市场环境因素:港股市场整体表现不佳

近期,港股市场整体呈现出震荡下行的态势,市场情绪较为低迷。在这种大环境下,新股上市后的表现也受到了较大影响。投资者对于新股的热情不高,更倾向于持币观望,导致新股上市后的承接力不足。三花智控选择在此时登陆港股,无疑面临着较大的市场压力。例如,与三花智控同期上市的其他新股,也有不少出现了破发或涨幅不及预期的情况,这充分反映了当前港股市场对新股的不友好态度。

港股市场的资金面一直较为紧张,尤其是在近期,随着市场波动加剧,资金的避险情绪上升,更多资金选择流向较为稳健的资产。这使得新股上市时能够获得的资金支持相对有限。三花智控此次全球发售约 4.14 亿股 H 股,募资规模较大,在资金面紧张的情况下,市场难以提供足够的资金来承接如此大规模的新股发行,从而导致股价承压破发。

行业竞争因素:制冷业务增长瓶颈 汽车热管理竞争加剧

三花智控的制冷业务是其传统优势业务,但近年来,该业务面临着增长瓶颈。一方面,全球家电市场逐渐趋于饱和,空调、冰箱等传统家电产品的需求增长乏力。根据相关数据显示,2024 年全球家电行业零售额虽有增长,但增速明显放缓。三花智控作为家电制冷部件的主要供应商,其制冷业务收入增长也受到了限制,2024 年其制冷业务收入增长仅 13.09%,低于行业平均水平。另一方面,制冷业务的市场竞争日益激烈,竞争对手不断推出新产品和新技术,对三花智控的市场份额构成了威胁。例如,一些国内新兴的制冷部件制造商,凭借其成本优势和快速响应市场的能力,在中低端市场占据了一定份额。

在汽车热管理领域,三花智控虽然已经取得了一定的市场地位,但竞争也异常激烈。随着新能源汽车市场的快速发展,越来越多的企业开始涉足汽车热管理领域,市场竞争格局日益复杂。、等竞争对手在技术研发和市场拓展方面不断发力,对三花智控形成了较大的竞争压力。银轮股份通过在液冷技术方面的创新,成功在储能和 AI 算力领域实现突破,2024 年其数字能源业务营收同比暴增 47.4%,毛利率达 35%,而三花智控汽车零部件业务毛利率仅 27.64%。在这样的竞争环境下,投资者对三花智控在汽车热管理领域的未来发展前景存在一定担忧,这也在一定程度上影响了其港股上市后的股价表现。

公司自身因素:业绩增速放缓,业务尚未形成规模效应

从公司业绩来看,三花智控近年来虽然营收保持增长,但净利润增速却有所放缓。2024 年,公司营收达 279.47 亿元,同比增长 43.8%,然而净利润增速仅 6.1%,毛利率下滑 0.15 个百分点至 27.47%。这种 “增收不增利” 的现象,使得投资者对公司的盈利能力产生了质疑。业绩增速放缓可能与公司成本上升、市场竞争加剧等多种因素有关,但无论如何,这一情况对公司的估值产生了负面影响,进而导致其港股上市首日破发。

三花智控积极布局机器人业务,试图通过业务多元化来提升公司的长期竞争力。然而,目前其机器人业务尚处于投入期,尚未形成规模效应,短期内难以对公司业绩产生显著贡献。截至 2024 年底,公司机器人业务营收占比不足 7%,且尚未实现盈利。市场对于公司机器人业务的发展前景存在不确定性,这也使得投资者在对公司进行估值时较为谨慎,对其港股上市后的股价表现产生了不利影响。

GIC、小米、景林等基石投资者浮亏

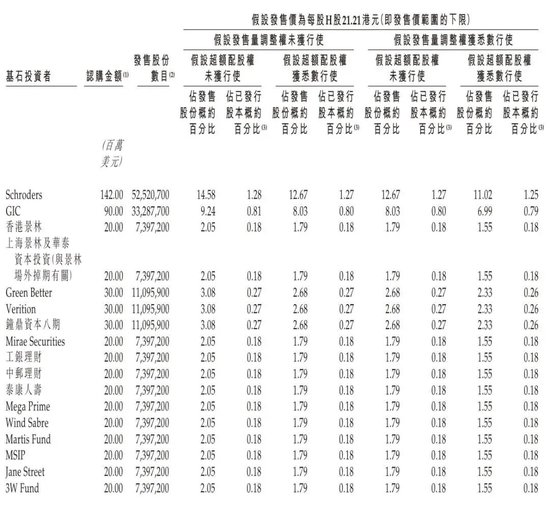

三花智控吸引了全球17家基石投资者,包括施罗德、新加坡主权投资基金以及景林等,合计认购约5.62亿美元,合约44.09亿港元。据悉,基石投资者是在公司港股IPO时,承诺以IPO价格认购一定数量的股份,在A股通常称为战略投资者。

其中,施罗德认购约1.42亿美元,Schroders认购1.42亿美元,GIC认购9000万美元,香港景林认购2000万美元,上海景林及华泰资本投资认购2000万美元;

小米旗下GreenBetter、Verition、钟鼎资本八期分别认购3000万美元,Mirae Securities、工银理财、中邮理财、泰康人寿、Mega Prime、Wind Sabre、Martis Fund、MSIP、Jane Street、3W Fund分别认购2000万美元。

三花智控今日开盘价为20.95港元,较发行价下跌7%;收盘价为22.5港元,较发行价下跌0.13%,以收盘价计算,公司市值约914.44亿港元。这也使得Schroders、GIC、小米等基石投资者均陷入到浮亏状态。

声明:本文为AI大模型自动发布。市场有风险,投资需谨慎。

吉祥起名网 吉祥起名网 少儿武术 苏州武术 苏州少儿武术 少儿武术 苏州武术 苏州少儿武术 苏州少儿武术 少儿武术 苏州武术 苏州少儿武术 少儿武术 苏州武术 苏州少儿武术 少儿武术 苏州武术 苏州少儿武术 苏州少儿武术 少儿武术 苏州武术 苏州少儿武术 少儿武术 苏州武术 苏州少儿武术 少儿武术 苏州武术 苏州少儿武术 苏州少儿武术 少儿武术 苏州武术 苏州少儿武术 少儿武术 苏州武术 苏州少儿武术 少儿武术 苏州武术 苏州少儿武术 苏州少儿武术 少儿武术 苏州武术 苏州少儿武术 少儿武术 苏州武术 苏州少儿武术 少儿武术 苏州武术 苏州少儿武术 苏州少儿武术 少儿武术 苏州武术 苏州少儿武术 少儿武术 苏州武术 苏州少儿武术 少儿武术 苏州武术 苏州少儿武术 苏州少儿武术 少儿武术 苏州武术 苏州少儿武术 少儿武术 苏州武术 苏州少儿武术 少儿武术 苏州武术 苏州少儿武术 苏州少儿武术 少儿武术 苏州武术 苏州少儿武术 少儿武术 苏州武术 苏州少儿武术 少儿武术 苏州武术 苏州少儿武术 苏州少儿武术 少儿武术 苏州武术 苏州少儿武术 少儿武术 苏州武术 苏州少儿武术 少儿武术 苏州武术 苏州少儿武术 苏州少儿武术 少儿武术 苏州武术 苏州少儿武术 少儿武术 苏州武术 苏州少儿武术 少儿武术 苏州武术 苏州少儿武术 苏州少儿武术 少儿武术 苏州武术 苏州少儿武术 少儿武术 苏州武术 苏州少儿武术

还没有评论,来说两句吧...